Índice

1 – Enquadramento dos Seguros de Investimento – Ramo Vida

1.1 – Operações de capitalização

2 – PRIIPS – Packaged Retail and Insurance, based Investiment Products

3 – DIF – Documento de Informação Fundamental

4 – Perfil do Investidor

4.1 – Avaliar o Perfil do Investidor

4.2 – Serviço de Aconselhamento e Idoneidade

4.3 – Diferentes Perfis de Investidor

5 – PIBS

5.1 – Vantagens e Desvantagens das várias opções de investimento

5.2 – Distribuição e comunicação de PIBS

6 – Planos de Poupança

6.1 – Enquadramento Legal

6.2 – Características e Financiamento

7 – Resgate / Reembolso

7.1 – Seguros e Operações de Capitalização

7.2 – PPR/E

7.2.1 – Para Pagar Qualquer Despesa

7.2.2 – Para Pagar a Prestação do Crédito à Habitação

8 – Fiscalidade

9 – Deveres dos Mediadores para com os Clientes

1. Enquadramento dos Seguros de Investimento – Ramo Vida

O ramo Vida também inclui os seguintes seguros e operações:

- Seguros ligados a fundos de investimento (unit linked) que incluem os seguros das modalidades “Renda” e “Em caso de morte, em caso de vida, misto e em caso de vida com contrasseguro” quando ligados a um fundo de investimento;

- Operações de capitalização, que abrangem a operação de poupança, baseada numa técnica atuarial, que se traduza na assunção de compromissos determinados quanto à sua duração e ao seu montante, como contrapartida de uma prestação única ou de prestações periódicas previamente fixadas;

1.1 Seguros Ligados a Fundos de Investimento

Os seguros ligados a fundos de investimento, também conhecidos como unit linked, são produtos financeiros que combinam um seguro de vida com um fundo de investimento

.

O valor do seguro está ligado ao desempenho do fundo, ou seja, o valor a receber pelo beneficiário depende em função do valor das unidades de participação que compõem o fundo de investimento.

Esses seguros permitem ao investidor escolher entre diferentes fundos de investimento, com diferentes níveis de risco e rentabilidade esperada. Isso significa que o investidor tem alguma liberdade para tomar decisões de investimento, embora esteja limitado às opções oferecidas pelo segurador.

Os seguros ligados a fundos de investimento são classificados como Instrumentos de Captação de Aforro Estruturado (ICAE), o que significa que estão sujeitos a regras específicas de proteção do consumidor, incluindo informações claras e transparentes sobre os riscos e custos envolvidos.

Um seguro ligado a um fundo de investimento não garante um rendimento fixo, já que o seu rendimento depende do desempenho do fundo. É possível que o valor investido diminua ou que não haja rendimento algum, a depender das condições de mercado e das cláusulas contratuais estabelecidas entre o tomador do seguro e o segurador.

É importante que o tomador do seguro esteja ciente dos riscos associados a este tipo de produto e avalie cuidadosamente as opções disponíveis antes de investir.

As apólices de seguros ligados a fundos de investimento devem conter:

- Informações gerais exigíveis para todas as apólices de seguro;

- Informações específicas para apólices de seguro de vida;

- A forma como o valor de referência é constituído;

- Frequência e a forma de informação ao tomador do seguro sobre a evolução do valor de referência e a carteira de investimentos;

- Os direitos do tomador do seguro no caso de liquidação de um fundo de investimento ou de eliminação de uma unidade de conta;

- As condições de pagamento do valor de resgate e do valor de reembolso.

1.2 Operações de Capitalização

Operações de capitalização são contratos em que o segurador se compromete a pagar um valor predefinido após um período de tempo, em troca do pagamento de um prémio único ou periódico. Esse valor pode estar relacionado a um valor de referência e é pago ao subscritor ou ao portador do título no vencimento do contrato.

As condições gerais e especiais das apólices das operações de capitalização devem constar os seguintes elementos:<7p>

- As informações gerais exigíveis para todas as apólices de seguro;

- As informações específicas que devem constar das apólices de seguro de vida, e que se apliquem às operações de capitalização;

- A identificação do segurador e do subscritor;

- A data de início e a duração do contrato;

- As prestações a pagar ao segurador pelo subscritor ou portador do título;

- O capital garantido;

- Se há ou não direito à participação nos resultados e, caso haja, a forma como é calculada e paga;

- As condições e os valores de resgate;

- Os encargos e o momento em que são cobrados;

- A forma de transmissão do título;

- As condições para terminar o contrato;

- A lei aplicável ao contrato e as condições de arbitragem;

- A indicação de que o subscritor ou portador do título pode solicitar, a qualquer momento e quando aplicável, informação sobre o valor da participação nos resultados distribuída, sobre o pagamento das prestações ou o valor de resgate.

Se o contrato de capitalização for formalizado em unidades de conta (ou seja, se o montante a pagar ao beneficiário depender do valor de referência de uma ou mais unidades de conta), deve incluir também informação sobre:

- A forma como é constituído o valor de referência;

- A forma e a frequência com que vai ser informado da evolução do valor de referência e da composição da carteira de investimentos;

- Os direitos do tomador do seguro no caso de liquidação de um fundo de investimento ou de eliminação de uma unidade de conta;

As condições de pagamento do valor de resgate e do valor de reembolso.

As condições particulares devem referir, quando aplicável:

- O número do título;

- A identificação do subscritor ou portador do título;

- O capital contratado;

- As datas de início e de fim do contrato;

- As prestações a pagar ao segurador e as datas em que o pagamento deve ser feito;

- A taxa de juro garantida, quando exista;

- A participação nos resultados, quando exista.

A diferença fundamental entre uma operação de capitalização e um seguro de vida ligado a um fundo de investimento, no caso da operação de capitalização, o segurador assume o risco de investimento e se compromete a pagar u

m valor predeterminado, enquanto no seguro de vida ligado a fundo de investimento, o risco é partilhado ou totalmente transferido para o tomador do seguro, e o valor a receber depende do desempenho do fundo de investimento. Para ser considerada operação de capitalização, a operação ligada a um fundo de investimento deve garantir o pagamento de um valor determinado.

2. PRIIPS – Packaged Retail and Insurance, Based Investiment Products

São designados PRIIPs (Packaged Retail and Insurance-based Investment Products), os pacotes de produtos de investimento de retalho e de produtos de investimento com base em seguros que está previsto no Regulamento (UE) n.º 1286/2014, do Parlamento Europeu e do Conselho, de 26 de novembro, usualmente referido como o “Regulamento PRIIPs”.

Estes produtos financeiros abrangem instrumentos que antes se designavam por produtos financeiros complexos.

Os PRIIPs podem existir na forma de:

- Pacotes de produtos de investimento de retalho, em que o montante a reembolsar está sujeito a flutuações relacionadas com a exposição a valores de referência ou ao desempenho de um ou mais ativos;

- Produtos de investimento com base em seguros, que oferecem um valor de vencimento ou resgate total, parcialmente exposto às flutuações do mercado (de forma direta ou indireta).

Seguem alguns exemplos de produtos que são classificados de PRIIPs:

- Depósitos estruturados;

- Produtos estruturados;

- Instrumentos derivados;

- Seguros ligados a fundos de investimento (unit-linked);

- Operações de capitalização, em que a seguradora se compromete a pagar um valor previamente fixado em troca do pagamento de um prémio. Estes contratos cobrem o risco financeiro ou de investimento;

- Seguros e operações de capitalização com participação nos resultados, em que o tomador do seguro tem direito a receber parte dos resultados gerados pelo contrato, desde que estes estejam dependentes das flutuações do mercado.

É possível subscrever PRIIPs junto de bancos, seguradoras ou outros intermediários financeiros. Antes de assinar ou aceitar as condições do contrato deve ser disponibilizado o Documento de Informação Fundamental (DIF).

Há situações em que o DIF pode ser disponibilizado apenas depois de subscrever ou adquirir o PRIIP, por exemplo, se efetuar a transação por telefone, onde não é possível fornecer o DIF antes da vinculação, ou se optar por receber o DIF após a conclusão da transação.

Na subscrição ou aquisição de PRIIPs existem os riscos de:

- Mercado: variação das cotações dos ativos subjacentes e potencial impacto na rentabilidade do produto e no montante de capital a reembolsar;

- Crédito: condições do emitente para cumprir as suas obrigações de pagamento;

- Liquidez: querer vender o produto e não o conseguir fazer, nomeadamente nas condições desejadas, tendo de o manter até à data de maturidade.

A subscrição ou aquisição de PRIIPS tem custos associados, entre os quais:

- Custos pontuais, tais como comissões de subscrição e resgate;

- Custos recorrentes, onde constam os encargos anuais de transação das carteiras;

- Eventuais custos acessórios, nomeadamente comissões de desempenho.

Para que seja mais fácil compreendê-los, estes encargos são apresentados no DIF de forma agregada e, quando possível, em termos monetários.

A Supervisão das atividades de produção, comercialização e prestação de serviços de consultoria relativamente a PRIIPS é feita pela CMVM, a Autoridade de Supervisão de Seguros e Fundos de Pensões (ASF) ou o Banco de Portugal, dependendo do tipo de produto em causa.

Sob alçada da CMVM está a supervisão, por exemplo, dos produtos estruturados e instrumentos derivados, enquanto o Banco de Portugal supervisiona depósitos estruturados e a ASF tem responsabilidade sobre produtos de investimento com base em seguros.

3. DIF – Documento de Informação Fundamental

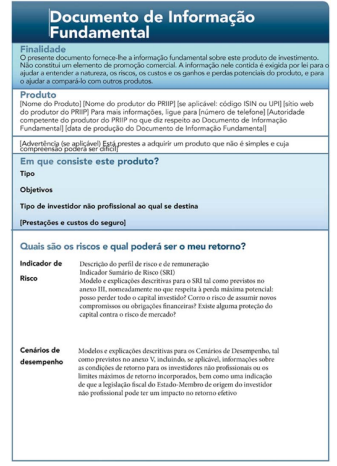

O DIF (ou, KID, acrónimo inglês para Key Information Document) constitui um documento de informação pré-contratual autónomo, claramente diferenciado dos materiais de promoção comercial, não podendo conter referências cruzadas para estes e no qual são prestadas informações fundamentais para que os investidores não profissionais compreendam e comparem as principais características, os riscos e retornos e os custos dos produtos.

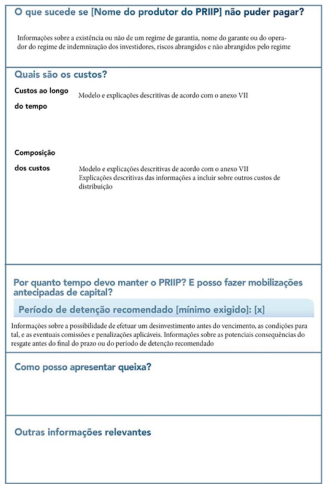

As 6 secções do DIF são intituladas pelas seguintes questões:

-

- “Em que consiste este produto?” – Onde se enuncia a natureza e principais características do PRIIP.

- “Quais são os riscos e qual poderá ser o meu retorno?” – Onde se expõe de forma breve um indicador do nível de risco, com uma escala numérica de 1 a 7 (sendo o risco mais elevado o 7). São ainda apresentados a perda máxima potencial do capital investido e quatro cenários possíveis de desempenho do produto e respetivos pressupostos.

- “O que sucede se [nome do produtor do PRIIP] não puder pagar?” – onde se menciona a eventual existência de um sistema de indemnização ou de garantia dos investidores não profissionais, e, se existir, quais as condições de cobertura e exclusões.

- “Quais são os custos?” – Onde se referem os custos totais associados ao PRIIP e o impacto desses custos no retorno anual do PRIIP.

- “Por quanto tempo devo manter o PRIIP? E posso fazer mobilizações antecipadas de capital?” – Onde se menciona se existe período de reflexão ou anulação, se existe período de detenção recomendado ou mínimo exigido e quais as consequências de um resgate do produto antes do vencimento ou do período de detenção recomendado, indicando as comissões e penalizações aplicáveis neste caso.

- “Como posso apresentar queixa?” – Onde se indica como se pode apresentar reclamação, seja do PRIIP, seja da conduta do seu produtor, comercializador ou pessoa que sobre o mesmo prestou um serviço de consultoria.

Em certos casos, existe ainda a obrigação de, no DIF, após as secções iniciais, constar a seguinte advertência ao investidor não profissional: “Está prestes a adquirir um produto que não é simples e cuja compreensão poderá ser difícil”.

O cliente deverá ler atentamente o DIF tendo em consideração, designadamente, se o PRIIP se enquadra na descrição do tipo de investidor não profissional ao qual se destina a comercialização, nomeadamente no que se refere à capacidade para suportar perdas e ao horizonte de investimento; a descrição do perfil de risco e de remuneração do produto; a perda máxima potencial de capital investido; os custos a suportar e a possibilidade (ou não) de mobilização antecipada de capital e respetivas condições.

Enquanto os PRIIPs estiverem disponíveis para subscrição ou aquisição, os seus produtores reexaminam, pelo menos uma vez por ano, as informações contidas no DIF, verificandoem particular:

- Se as informações permanecem conforme os requisitos previstos na legislação vigente;

- Se existem alterações no nível de risco;

- Se o retorno correspondente ao cenário de desempenho moderado do PRIIP variou em mais de 5%.

O comercializador do PRIIP deve informar as alterações significativas que sejam introduzidas ao DIF após cada revisão.

A consulta do DIF não retira a importância de outros elementos informativos específicos de cada produto (por exemplo, Prospeto, Termos Finais, Condições Gerais e Especiais, Formulário de Informação ao Depositante ou outros).

4. Perfil do Investidor

No mundo financeiro, a oferta de oportunidades de investimento abrange uma ampla gama de produtos, cada um com suas próprias características e níveis de risco. No entanto, é importante entender que nem todos esses produtos são adequados para todos os investidores. Cada indivíduo possui uma tolerância única ao risco e objetivos financeiros distintos, o que significa que a escolha de investimento deve ser personalizada para atender às necessidades de cada investidor.

Os distribuidores desempenham um papel fundamental na orientação dos investidores em direção a produtos financeiros adequados. Eles são responsáveis de avaliar o perfil de risco de cada investidor e aconselhar produtos que sejam adequados.

4.1 Avaliar o Perfil do Investidor

Os distribuidores têm o dever de obter toda a informação necessária para realizar o teste de adequação da aplicação financeira ao perfil do cliente. Isso inclui considerar:

- Conhecimentos e Experiência: Os distribuidores examinam a familiaridade do investidor com diferentes tipos de investimentos, bem como sua experiência prévia no mercado financeiro.

- Riscos e Tolerância ao Risco: É crucial compreender até que ponto um investidor está disposto e a até assumir riscos. Isso envolve avaliar sua disposição para perder parte ou a totalidade do capital investido.

- Situação Financeira: A situação financeira do investidor é considerada, incluindo rendimentos, ativos líquidos, investimentos anteriores e planos financeiros regulares.

- Objetivos de investimento: Os distribuidores devem entender os objetivos de investimento do cliente, incluindo horizonte temporal, finalidade do investimento e nível de rendimento desejado.

4.2 Serviço de Aconselhamento e Idoneidade

Quando os distribuidores recomendam produtos específicos, eles oferecem um serviço de aconselhamento. Isso exige uma avaliação ainda mais profunda do investidor, conhecida como teste de idoneidade. Essa avaliação leva em consideração fatores adicionais, como níveis de rendimento, ativos, financeiros e objetivos.

4.3 Diferentes Perfis de Investidor

Os perfis de investidor são uma forma de enquadrar as características de um investidor. Eles ajudam a classificar os investidores em grupos com base no risco, horizonte temporal e expectativas de rendimento. Algumas designações mais comuns para os diversos tipos de investidor são:

- Conservador ou Prudente: Investidores que priorizam a segurança do capital investido e procuram produtos com baixo risco, mesmo que isso signifique rendimentos mais baixos.

- Equilibrado ou Moderado: Investidores dispostos a assumir um pouco mais de risco em troca de um potencial de rendimento melhor, mas ainda preferem produtos com alguma garantia de capital.

- Dinâmico: Investidores que procuram rendimentos acima da média do mercado e estão dispostos a aceitar alguma volatilidade em suas carteiras.

- Arrojado: Investidores com um apetite significativo pelo risco, visando rendimentos substanciais, mesmo que isso envolva a possibilidade de perdas.

Os seguros de capitalização podem ser considerados mais adequados a um perfil de investidor equilibrado ou moderado, enquanto os seguros ligados aos fundos de investimento são mais adequados a perfis dinâmicos e arrojados.

5. PIBS

5.1 Vantagens e Desvantagens das Várias Opções de Investimento

As opções de investimento em Produtos de Investimento com base em seguros (PIBS) têm vantagens e desvantagens, e é importante considerar cuidadosamente esses aspetos antes de tomar uma decisão de investimento.

Vantagens e desvantagens comuns associadas às várias opções de investimento em PIBS:

Vantagens:

- Potencial de crescimento do investimento: Os PIBS podem oferecer potencial de crescimento dos investimentos ao longo do tempo, uma vez que os ativos financeiros subjacentes podem gerar retornos, o que pode permitir que os investidores aumentem seu património.

- Proteção contra riscos: Dependendo dos termos e condições da apólice de seguro, os PIBS podem fornecer proteção contra riscos, como morte, invalidez ou outras contingências. Isso pode ser atraente para investidores que desejam uma opção adicional de proteção financeira.

- Diversificação: Os PIBS podem permitir aos investidores diversificar seus investimentos, já que os ativos financeiros subjacentes podem abranger uma variedade de classes de ativos, como ações, títulos, fundos mútuos e outros instrumentos financeiros.

![]()

Desvantagens:

- Complexidade: Os PIBS são produtos complexos, e os investidores precisam entender completamente os termos e condições do produto, incluindo os custos associados, riscos, benefícios e limitações. A falta de compreensão adequada pode levar a decisões de investimento inadequadas ou a surpresas desagradáveis no futuro.

- Custos: Os PIBS podem ter custos associados, prémios de seguro, custos de resgate e outros encargos, o que pode afetar o retorno geral do investimento. É importante entender completamente todos os custos envolvidos antes de investir em um PIBS.

- Restrições de resgate: Alguns PIBS podem ter restrições de resgate, o que significa que os investidores podem enfrentar penalidades ou limitações ao resgatar seu investimento antes do prazo estabelecido. Isso pode comprometer a liquidez e flexibilidade do investimento, o que pode não ser adequado para investidores que precisam de acesso rápido aos seus fundos.

- Riscos associados aos ativos financeiros subjacentes: Como os PIBS investem em ativos financeiros subjacentes, como ações e títulos, os investidores estão expostos aos riscos associados a esses ativos, como volatilidade do mercado, risco de crédito, risco de taxa de juros e outros riscos financeiros. É importante considerar esses riscos ao investir em PIBS.

5.2 Distribuição e Comunicação de PIBS

Estão contempladas algumas exigências adicionais conforme a subsecção II, art.º 41 da Lei nº7/2019 para a comercialização de PIBS (produtos de investimento com base em seguros), no que se refere à venda com aconselhamento e avaliação da adequação:

Venda com aconselhamento

“Artigo 41.º

Venda com aconselhamento e avaliação da adequação

1 – Sem prejuízo do disposto nos atos delegados, normas técnicas de regulamentação ou de execução da Comissão Europeia em desenvolvimento da Diretiva (UE) 2016/97 do Parlamento Europeu e do Conselho, de 20 de janeiro de 2016, quando preste aconselhamento, o mediador de seguros deve assegurar que o produto de investimento com base em seguros, aconselhado é o mais adequado às preferências, aos objetivos, ao nível de tolerância ao risco e à capacidade do cliente ou potencial cliente para suportar perdas.

2 – Por forma a avaliar a adequação do produto de investimento com base em seguros nos termos do número anterior, o mediador de seguros deve solicitar ao cliente ou potencial cliente:

- Informações sobre os seus conhecimentos e experiência em matéria de investimento relevantes para o tipo específico de produto ou serviço em questão;

- Informações sobre a sua situação financeira, designadamente a capacidade para suportar perdas;

- Objetivos de investimento, designadamente o seu nível de tolerância ao risco.

3 – O mediador de seguros deve fornecer ao cliente, antes da celebração do contrato, uma declaração de adequação, que especifique o aconselhamento prestado e o modo como este respeita às preferências, objetivos e outras características do cliente.

4 – Caso o contrato seja celebrado utilizando um meio de comunicação à distância que não permita o envio da declaração de adequação antes da vinculação do cliente, o mediador de seguros pode:

- Em caso de consentimento expresso do cliente, entregar a declaração de adequação após a celebração do contrato, sem demora injustificada; ou

- Acordar com o cliente o adiamento da celebração do contrato, a fim de este receber a declaração de adequação com antecedência.

5 – Nas situações em que um produto de investimento com base em seguros seja distribuído em conjunto com outros produtos, nos termos do previsto no artigo 26.º, o mediador de seguros deve avaliar a adequação global dos produtos.

6 – Caso o mediador de seguros tenha informado, nos termos da alínea c) do n.º 1 do artigo anterior, que entregaria ao cliente uma avaliação periódica da adequação do produto de investimento com base em seguros aconselhado, deve emitir uma declaração atualizada sobre o modo como esse produto corresponde às preferências, objetivos e outras características do cliente, a qual deve integrar o relatório previsto no n.º 4 do artigo anterior.”

Quando se trata de produtos de investimento com base em seguros, é importante que os mediadores forneçam um aconselhamento adequado aos potenciais clientes. Isso significa que o mediador deve ter uma compreensão profunda dos produtos de investimento disponíveis e das necessidades de investimento do cliente.

O mediador também deve ser transparente sobre os custos associados aos produtos de investimento e fornecer informações claras sobre as opções de investimento disponíveis. É importante que o cliente esteja plenamente informado sobre as implicações fiscais e as condições do produto de investimento antes de tomar uma decisão de investimento.

É fundamental que o mediador seja capaz de identificar o perfil de investidor do cliente que tem à sua frente, a fim de oferecer um aconselhamento adequado e personalizado.

O perfil de investidor refere-se ao conjunto de características pessoais, objetivos financeiros, prazo de investimento, tolerância ao risco e conhecimentos financeiros do cliente.

Ao identificar o perfil de investidor do cliente, o mediador pode recomendar produtos de investimento que sejam adequados às suas necessidades e objetivos.

Por exemplo, um investidor com um perfil de risco mais conservador pode preferir investir em produtos com menor risco, como títulos do tesouro ou fundos de renda fixa, enquanto um investidor com um perfil de risco mais agressivo pode preferir investir em ações ou fundos de investimento de alto risco.

O mediador deve ser capaz de explicar os riscos e benefícios associados a cada produto de investimento e garantir que o cliente esteja confortável com o nível de risco antes de fazer qualquer investimento.

Venda sem aconselhamento

Venda sem aconselhamento

Entretanto, os produtos de investimento com base em seguros também podem ser vendidos sem aconselhamento, conforme o artº42:

“Artigo 42.º

Venda sem aconselhamento

1 – (…) devem, ainda assim, solicitar ao cliente ou potencial cliente informações sobre os seus conhecimentos e experiência no domínio do investimento relevante para o tipo específico de produto ou serviço oferecido ou solicitado, com o objetivo de verificar se esse produto ou serviço é apropriado para o cliente ou potencial cliente.

2 – Nas situações em que um produto de investimento com base em seguros seja distribuído em conjunto com outros produtos, nos termos previstos no artigo 26.º, os mediadores de seguros devem avaliar o caráter apropriado global dos produtos.

3- Os mediadores de seguros devem advertir o cliente ou potencial cliente quando, com base nas informações disponibilizadas ao abrigo do n.º 1, considerem que o produto de investimento com base em seguros não é apropriado para o cliente ou potencial cliente

4 – No caso de o cliente ou potencial cliente não prestar ou prestar informação insuficiente sobre os seus conhecimentos e experiência, os mediadores de seguros devem adverti-lo para o facto de não se encontrarem em posição de efetuar a avaliação do caráter apropriado do produto.”

O não cumprimento das exigências associadas à avaliação das necessidades dos clientes e consequente aconselhamento, é considerado uma contraordenação grave conforme previsto no art.º 113:

“Artigo 113.º

Contraordenações graves

Sem prejuízo do disposto no artigo seguinte, constitui contraordenação grave, punível com coima de 1000 (euro) a 500 000 (euro) ou de 3000 (euro) a 2 500 000 (euro), consoante seja aplicada a pessoa singular ou a pessoa coletiva:

(…)

cc) O incumprimento pelos mediadores de seguros do previsto no n.º 4 do artigo 31.º, quando indiquem ao cliente que prestam aconselhamento, ou do previsto no n.º 5 do artigo 31.º, quando indiquem ao cliente que baseiam o seu aconselhamento numa análise imparcial e pessoal;

dd) O incumprimento pelos distribuidores de seguros do dever de especificar as exigências e necessidades do cliente e as razões que nortearam o aconselhamento prestado quanto a um determinado produto, nos termos do n.º 6 do artigo 31.º;”

No entanto, se estivermos perante infrações do mesmo tipo, mas que incluam produtos de investimento com base em seguros, as contraordenações passam de graves a muito graves, conforme o art.º 114:

“Artigo 114.º

Contraordenações muito graves

1 – Constitui contraordenação muito grave, punível com coima de 3000 (euro) a 1 000 000 (euro) ou de 6000 (euro) a 5 000 000 (euro), consoante seja aplicada a pessoa singular ou coletiva:(…)

f) O incumprimento pelas empresas de seguros ou mediadores de seguros do dever de recomendar ao cliente ou potencial cliente o produto de investimento com base em seguros mais adequados às preferências, objetivos e outras características do cliente ou potencial cliente, nos termos dos n.os 1 e 2 do artigo 41.º;

g) O incumprimento pelas empresas de seguros ou mediadores de seguros do dever de entregar ao cliente uma declaração de adequação, nos termos dos n.os 3 e 4 do artigo 41.º;

h) O incumprimento pelas empresas de seguros ou mediadores de seguros do dever de avaliar a adequação global dos produtos, nos termos do n.º 5 do artigo 41.º;

i) O incumprimento pelas empresas de seguros ou mediadores de seguros do dever de verificar se um produto de investimento com base em seguros é apropriado ao cliente ou potencial cliente, nos termos do n.º 1 do artigo 42.º;

j) O incumprimento pelas empresas de seguros ou mediadores de seguros do dever de avaliar o caráter apropriado global dos produtos, nos termos do n.º 2 do artigo 42.º;”

O mediador de seguros deve prestar ao cliente ou a potenciais clientes, com antecedência suficiente em relação à celebração do contrato de seguro, todas as informações adequadas, designadamente:

- Recomendações e avisos sobre os riscos associados aos produtos de investimento com base em seguros;

- Informação relativa aos custos e encargos associados;

- Quando for prestado aconselhamento, se será entregue ao cliente uma avaliação periódica da adequação do produto de investimento com base em seguros aconselhado;

As informações sobre os custos e encargos, incluindo os associados à distribuição do produto de investimento com base em seguros, devem ser apresentadas de forma agregada de modo a permitir ao cliente conhecer o custo global, bem como o seu efeito cumulativo sobre o retorno do investimento.

Todas as informações adequadas devem ser transmitidas ao cliente, pelo menos, uma vez por ano, durante o ciclo de vida do investimento.

O mediador de seguros deve disponibilizar ao cliente relatórios periódicos sobre o serviço prestado, tendo em conta o tipo e a complexidade dos produtos de investimento com base em seguros envolvidos e a natureza dos serviços prestados, e devem incluir, sempre que aplicável, os custos das transações e serviços executados em nome do cliente.

6. Planos de Poupança

Os Planos de Poupança-Reforma (PPR) foram criados pelo Decreto-Lei nº 205/89, de 27 de Junho, posteriormente desenvolvido pelo Decreto-Lei nº 145/90, de 7 de Maio, com o objetivo de direcionar um volume significativo de capitais para a poupança de médio e longo prazos destinada a satisfazer as necessidades financeiras inerentes à situação de reforma e promover o desenvolvimento do mercado de capitais.

O sucesso dos PPR é atribuído às condições equilibradas do seu regime, que associa benefícios fiscais a restrições ao reembolso dos montantes investidos.

O regime fiscal dos PPR facilita a capitalização na fase de poupança e não penaliza na fase de reembolso. As contribuições para os fundos de poupança são dedutíveis à coleta do IRS dentro de limites determinados, e os reembolsos, embora sujeitos a imposto, beneficiam de condições mais favoráveis, incluindo uma regra especial de exclusão de tributação para atenuar o efeito da progressividade em caso de reembolso parcial ou total. Além disso, foi estabelecido um regime fiscal mais favorável no âmbito das transmissões por morte.

O Decreto-Lei nº 357/99, de 15 de setembro, seguiu o modelo dos PPR e instituiu os Planos de Poupança-Educação (PPE), que visam a capitalização de poupanças destinadas a despesas com educação em curso do ensino profissional ou do ensino superior do participante ou dos membros do seu agregado familiar.

Foi permitido criar fundos mistos – fundos de poupança-reforma/educação (FPR/E) – e também transferir valores detidos em fundos de poupança-reforma (FPR) para fundos de poupança-educação (FPE) ou para fundos de poupança-reforma/educação, bem como transformar FPR em FPR/E.

No entanto, a opção legislativa de consagrar o regime dos PPE e PPR/E em diploma autónomo do dos PPR levantou dúvidas de articulação dos diversos regimes, uma vez que cada fundo está sujeito também às disposições pertinentes dos regimes dos fundos de pensões, dos fundos de investimento ou dos seguros do ramo “Vida”, o que torna o sistema complexo.

O diploma 158/2002 tem como objetivo fundir num só articulado os regimes dos PPR, PPE e FPR/E, esclarecendo pontos menos claros e promovendo a clarificação de soluções. Consideram-se «planos de poupança» os planos poupança-reforma (PPR), os planos poupança-educação (PPE) e os planos poupança-reforma/educação (PPR/E).

Os PPR, PPE e PPR/E são constituídos, respetivamente, por certificados nominativos de um fundo de poupança-reforma (FPR), de um fundo de poupança-educação (FPE) ou de um fundo de poupança-reforma/educação (FPR/E).

Os fundos de poupança referidos terão a forma de fundo de investimento mobiliário, de fundo de pensões ou de fundo autónomo de uma modalidade de seguro do ramo «Vida», devendo a respetiva denominação incluir a sigla PPR, PPE ou PPR/E, consoante os casos.

Os certificados nominativos de um fundo de poupança podem ser subscritos por pessoas singulares ou por pessoas coletivas a favor e em nome dos seus trabalhadores.

6.2 Características e Financiamento

Os planos de poupança são produtos vocacionados para a poupança de médio ou longo prazo. Estas aplicações financeiras podem contribuir para complementar a reforma ou ser usadas para financiar a educação do participante ou de outro elemento do seu agregado familiar.

Existem três tipos de planos de poupança:

- Planos de poupança-reforma (PPR), associados a um fundo de poupança-reforma;

- Planos de poupança-educação (PPE), associados a um fundo de poupança-educação;

- Planos de poupança-reforma/educação (PPR/E), associados a um fundo de poupança-reforma/educação.

Por sua vez, os fundos de poupança podem assumir a forma de:

- Fundos de pensões;

- Fundos autónomos de uma modalidade de seguro do ramo Vida;

- Fundos de investimento mobiliários.

Os fundos de poupança e as respetivas entidades gestoras estão sujeitos, consoante a sua natureza, à supervisão da Autoridade de Supervisão de Seguros e Fundos de Pensões ou da Comissão do Mercado de Valores Mobiliários.

Como deve ser composto o património do fundo de poupança?

Na constituição do património dos fundos de poupança, as entidades gestoras devem ter em conta os objetivos e finalidades do fundo e observar o princípio da dispersão dos riscos, a segurança, o rendimento e a liquidez das aplicações.

O património dos fundos de poupança deve ser constituído, nomeadamente, por:

- Valores mobiliários (ações, obrigações, títulos de participação, etc.);

- Participações em instituições de investimento coletivo (unidades de participação em fundos de investimento);

- Outros ativos monetários (depósitos bancários, etc.).

Nos fundos de poupança sob a forma de fundo de pensões ou de fundo autónomo de uma modalidade de seguro do ramo Vida, o património pode ainda ser constituído por terrenos, edifícios e créditos que decorram de empréstimos hipotecários.

As entidades gestoras de planos de poupança podem cobrar as seguintes comissões:

- Comissão de subscrição;

- Comissão de depósito;

- Comissão de gestão;

- Comissão de reembolso.

Em determinados casos o montante aplicado em planos de poupança pode ser reembolsado sem penalização.

Pode ainda ser cobrada uma comissão pela transferência entre planos de poupança que garantam capital ou a respetiva rendibilidade, limitada, todavia, a um limite máximo de 0,5% sobre o valor transferido. A transferência entre planos de poupança em que o capital e a rendibilidade não estão garantidas, está isenta do pagamento da comissão de transferência.

As entidades gestoras de fundos de poupança devem enviar anualmente aos participantes informação discriminada sobre o valor das comissões cobradas e sobre o rendimento obtido no ano anterior.

Regras de Comercialização

Os planos de poupança são subscritos junto de instituições financeiras, seguradoras e/ou mediadores, consoante a sua natureza.

A aquisição realiza-se através da subscrição de certificados nominativos de um fundo de poupança que podem representar diversas unidades de participação do fundo de poupança, inteiras ou fracionadas, as quais podem ser ou não desmaterializadas.

Transferência do Plano de Poupança

O montante aplicado em um plano de poupança pode ser transferido, total ou parcialmente, para outro fundo de poupança, pertencente à mesma ou a outra entidade gestora, a pedido do participante. Esta transferência não dá, no entanto, direito a um novo benefício fiscal.

A entidade gestora que aceite o pedido de transferência de um plano de poupança deve comunicar tal disponibilidade por escrito e enviar ao participante, na mesma ocasião, a proposta de contrato a celebrar.

A entidade gestora do plano de poupança original deve transferir o valor do plano de poupança diretamente para a outra entidade gestora no prazo máximo de 10 dias úteis e informar o participante, nos cinco dias subsequentes à execução da operação, do valor do plano de poupança – deduzido da comissão nos casos aplicáveis, discriminando o valor e as datas das entregas efetuadas, bem como o valor do rendimento acumulado.

7. Resgate / Reembolso

7.1 Seguros e Operações de Capitalização

O contrato de seguro deve ser claro e preciso em relação aos documentos necessários para a cobertura e para o pagamento do valor de resgate ou de reembolso. O segurador não pode exigir documentos desnecessários ou deixar de responder às solicitações do tomador do seguro, subscritor, beneficiário ou portador do título de forma injustificada. Isso faz parte do princípio da boa-fé e da transparência nas relações entre segurador e segurado.

Por recomendação da Autoridade de Supervisão de Seguros e Fundos de Pensões, os documentos que os seguradores podem exigir para pagar o valor de resgate e o valor de reembolso não devem exceder os seguintes (ver quadro):

| Seguros de capitalização | Operações de capitalização | |

| Valor de resgate | Cartão de cidadão (ou bilhete de identidade e cartão de contribuinte) | Cartão de cidadão (ou bilhete de identidade e cartão de contribuinte)

+ Título de capitalização |

| Valor de reembolso, em caso de sobrevivência | Cartão de cidadão (ou bilhete de identidade e cartão de contribuinte)

+ Certidão de nascimento (se o beneficiário não se apresentar pessoalmente) |

Cartão de cidadão (ou bilhete de identidade e cartão de contribuinte)

+ Título de capitalização |

| Valor de reembolso, em caso de morte | Cartão de cidadão (ou bilhete de identidade e cartão de contribuinte)

+ Documentação inerente à participação do sinistro + Certidão de óbito e documento comprovativo da qualidade de herdeiro ou beneficiário |

Cartão de cidadão (ou bilhete de identidade e cartão de contribuinte)

+ Título de capitalização + Certidão de óbito e documento comprovativo da qualidade de herdeiro (se o título for nominativo). |

Podem ser exigidos mais documentos em determinadas circunstâncias que o justifiquem (por exemplo, a natureza e a complexidade do produto).

Por recomendação da Autoridade de Supervisão de Seguros e Fundos de Pensões, o pagamento de valores de resgate e de reembolso deve ser feito dentro dos prazos (a contar da data em que o segurador recebe os documentos necessários) de seguida indicados:

| Prazos para o pagamento dos valores de resgate e de reembolso | |

| Valor de resgate | 10 dias úteis |

| Valor de reembolso, em caso de sobrevivência | 5 dias úteis |

| Valor de reembolso, em caso de morte | 20 dias úteis |

Podem ser estabelecidos prazos mais longos em determinadas circunstâncias que o justifiquem (por exemplo, a natureza e a complexidade do produto).

7.2 PPR/E

Os participantes com planos de poupança, herdeiros ou beneficiários podem optar por receber o montante aplicado de uma só vez, receber uma pensão mensal vitalícia ou conjugar as duas modalidades.

O montante aplicado em planos de poupança pode ser reembolsado, sem penalizações, apenas nos seguintes casos:

- Reforma por velhice do participante;

- Reforma por velhice do cônjuge do participante se, devido ao regime de bens do casal, o plano de poupança for um bem comum;

- A partir dos 60 anos de idade do participante;

- A partir dos 60 anos de idade do cônjuge do participante se, devido ao regime de bens do casal, o plano de poupança for um bem comum;

- Frequência ou entrada do participante ou de qualquer dos membros do seu agregado familiar num curso do ensino profissional ou do ensino superior, caso existam despesas nesse ano;

- Desemprego de longa duração do participante ou de qualquer dos membros do seu agregado familiar;

- Incapacidade permanente para o trabalho, do participante ou de qualquer dos membros do agregado familiar;

- Doença grave do participante ou de qualquer dos membros do seu agregado familiar;

- Em caso de morte do participante, sendo que, neste caso, o valor do plano de poupança é entregue aos herdeiros e ao beneficiário se este tiver sido designado;

- Em caso de morte do cônjuge do participante se, devido ao regime de bens do casal, o plano de poupança for um bem comum;

Pagamento de prestações de contratos de crédito garantidos por hipoteca sobre imóvel que constitua a habitação própria e permanente do participante no plano de poupança. O valor resultante do reembolso apenas pode ser afeto ao pagamento das prestações vencidas e não pagas – incluindo capital, juros remuneratórios e moratórios, comissões e outras despesas conexas – e ao pagamento de prestações por vencer, à medida que se vão vencendo, através de transferência direta para a instituição de crédito.

Há, contudo, aspetos a ter em atenção quanto aos montantes que podem ser levantados sem que o participante incorra em penalizações:

- Só podem ser levantados valores referentes a entregas feitas há, pelo menos, cinco anos, sob pena de terem que ser devolvidos os montantes alvo de benefícios fiscais.

- Decorrido o prazo de cinco anos sobre a entrega, pode ser solicitado o reembolso da totalidade do montante aplicado no PPR/E desde que o montante das entregas efetuadas na primeira metade de vigência do contrato represente, pelo menos, 35% do total das entregas.

As condições acima referidas são aplicáveis nos casos de reforma por velhice, a partir dos 60 anos de idade, de entrada ou frequência do ensino profissional ou ensino superior e de reembolso antecipado para pagamento de prestações de contratos de crédito garantidos por hipoteca sobre a habitação própria e permanente do participante.

São ainda aplicáveis nos casos de desemprego de longa duração ou doença, embora o pedido de reembolso só possa ser efetuado se o participante, ou um dos membros do agregado familiar, se encontrar numa das situações referidas à data de cada entrega.

Aos PPR aplicam-se todas as regras referidas anteriormente, exceto a possibilidade de reembolso por ingresso ou frequência de um curso profissional ou do ensino superior.

Aos PPE aplicam-se todas as regras referidas anteriormente, exceto a possibilidade de solicitar o reembolso do capital em caso de reforma por velhice ou a partir dos 60 anos de idade do participante ou do cônjuge.

As instituições de crédito não podem cobrar comissões pelo processamento do pagamento de prestações de crédito garantido por hipoteca sobre imóvel destinado a habitação própria e permanente do participante com fundos resgatados de planos de poupança. As entidades gestoras dos planos de poupança não podem igualmente cobrar comissões pelo processamento e concretização do reembolso de planos de poupança com esta finalidade.

Caso o plano de poupança tenha sido subscrito como contrapartida para a redução dos custos do contrato de crédito – vendas associadas facultativas – a instituição não pode alterar as condições do contrato (por exemplo, aumentar o spread) na sequência do reembolso antecipado, parcial ou total, do plano de poupança.

Dois Regimes Excecionais para o ano 2023

Foi alargada a possibilidade de resgate de planos poupança-reforma (PPR), de planos poupança-educação (PPE) e de planos poupança-reforma/educação (PPR/E) sem penalizações fiscais. O objetivo é mitigar as dificuldades das famílias, perante a subida da inflação e dos juros no crédito à habitação indexados à Euribor.

Em causa estão dois regimes excecionais. Um está previsto na Lei n.º 19/2022, em vigor desde 1 de outubro de 2022. O outro consta da Lei n.º 24-D/2022 (Orçamento do Estado em 2023), com efeitos desde 1 de janeiro de 2023. Ambos os regimes vigoram apenas até 31 de dezembro de 2023.

O resgate de PPR, PPE ou PPR/E sem penalizações fiscais passou a ser permitido.

7.2.1 Para Pagar Qualquer Despesa

Desde outubro de 2022, é possível mobilizar os valores aplicados em PPR, PPE ou PPR/E sem a aplicação das penalizações fiscais previstas, até ao limite mensal do Indexante dos Apoios Sociais (IAS), para qualquer finalidade. Ou seja, quem tiver um destes produtos pode levantar, por mês, 480,43 euros (valor do IAS em 2023), para fazer face a qualquer despesa, sem penalização fiscal.

Esta possibilidade aplica-se apenas a valores investidos em PPR, PPE ou PPR/E até 30 de setembro de 2022. De referir ainda que o limite mensal de 480,43 euros é por contribuinte e não por apólice ou instituição financeira onde foi subscrito o produto. Por exemplo, um contribuinte que tenha subscrito um PPR junto de dois bancos, apenas poderá levantar, entre os dois, o equivalente a 480,43 euros por mês. Além disso, se tiver um PPR, PPE ou PPR/E em mais de uma instituição financeira, tem de declarar que não resgata mensalmente mais do que o limite mensal (480,43 euros). Esta obrigação só incide sobre os resgates realizados a partir de 8 de fevereiro de 2023.

7.2.2 Para Pagar a Prestação do Crédito à Habitação

Posteriormente, a partir de 1 de janeiro de 2023, passou, também, a ser possível o resgate de PPR, PPE e PPR/E, total ou parcial, para o pagamento de prestações de créditos à habitação (para aquisição, construção ou beneficiação de imóveis) e para entregas a cooperativas de habitação, sem a obrigação da permanência mínima de cinco anos, exigida para evitar penalizações fiscais. Esta medida abrange apenas as casas para habitação própria e permanente.

Neste regime, não existe limite de valor nem de período temporal decorrido desde a data da subscrição ou do reforço.

Reembolsos com Penalizações

O montante aplicado em qualquer um dos planos de poupança pode ser levantado em qualquer altura, fora das condições legais, mas o participante fica sujeito às penalizações fiscais previstas na lei, ou seja, terá de devolver ao Estado os benefícios fiscais obtidos com o investimento, podendo ainda ser alvo de uma penalização adicional prevista nas condições contratuais.

Modalidades de Reembolso

Os participantes, herdeiros ou beneficiários, conforme os casos, podem optar por:

- Receber o valor do plano de poupança de uma só vez ou periodicamente;

- Receber uma pensão mensal durante toda a sua vida;

Qualquer conjugação das duas formas de pagamento anteriores.

8. Fiscalidade

Seguros e Operações de Capitalização

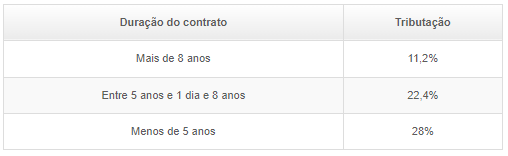

A tributação dos rendimentos de capital decorrentes de seguros de vida e de operações do ramo Vida varia em função do tempo decorrido entre a data de início do contrato e a data em que são disponibilizados aos titulares os valores dos rendimentos:

- Contrato com duração superior a 8 anos – a tributação incide sobre 40% do rendimento;

- Contrato com duração entre 5 anos e 1 dia e 8 anos – a tributação incide sobre 80% do rendimento;

- Contrato com duração até 5 anos – a tributação incide sobre 100% do rendimento.

Ao valor tributável aplica-se a taxa liberatória de 28%, com retenção na fonte a título definitivo. Assim, temos as seguintes taxas efetivas:

Planos de Poupança – PPR/E

Os PPR/E têm benefícios fiscais à entrada, quando é feita a subscrição do produto, e permitem que o valor aplicado anualmente possa ser deduzido no IRS, até ao máximo de 20%. O limite da dedução máxima anual (no IRS) varia consoante a idade da pessoa que subscreve o PPR:

Note-se que a soma das deduções à coleta, incluindo o benefício fiscal, não pode exceder os valores limite estabelecidos em função do escalão do rendimento coletável:

O rendimento do PPR, que se determina pela diferença entre os montantes recebidos e os respetivos prémios pagos ou os valores investidos são considerados rendimentos de capitais e tributados na categoria E.

No momento do reembolso, parcial ou total, os rendimentos apurados dos PPR, pagos sob a forma de capital, são tributados à taxa efetiva de 8%. Este regime só se aplica às situações de reembolso:

- Reforma por velhice do participante, desde que o reembolso se refira a entregas feitas a pelo menos 5 anos e, em caso de reembolso total, desde que o montante das entregas efetuadas na primeira vigência do contrato representar, pelo menos 35% do total das entregas;

- Reforma por velhice do cônjuge do participante se, devido ao regime de bens do casal, o PPR/E for um bem comum;

- A partir dos sessenta anos de idade do participante, desde que o reembolso se refira a entregas feitas a pelo menos 5 anos e, em caso de reembolso total, desde que o montante das entregas efetuadas na primeira vigência do contrato representar, pelo menos 35% do total das entregas;

- Frequência ou entrada do participante ou de qualquer dos membros do seu agregado familiar num curso do ensino profissional ou do ensino superior, se tiver despesas nesse ano e desde que o reembolso se refira a entregas feitas há pelo menos 5 anos e, em caso de reembolso total, desde que o montante das entregas efetuadas na primeira vigência do contrato representar, pelo menos 35% do total das entregas;

- Desemprego de longa duração do participante ou de qualquer dos membros do seu agregado familiar;

- Incapacidade permanente para o trabalho, do participante ou de qualquer dos membros do seu agregado familiar, qualquer que seja a sua causa;

- Doença grave do participante ou de qualquer dos membros do seu agregado familiar;

- Em caso de morte do participante (o valor do plano é entregue aos herdeiros e, se tiver sido designado, ao beneficiário);

- Em caso de morte do cônjuge do participante se, devido ao regime de bens do casal, o PPR/E for um bem comum (a parte do valor do plano respeitante ao falecido é entregue ao participante ou aos restantes herdeiros);

- Pagamento de prestações de contratos de crédito garantidos por hipoteca sobre imóvel destinado a habitação própria e permanente do participante., desde que o reembolso se refira a entregas feitas a pelo menos 5 anos e, em caso de reembolso total, desde que o montante das entregas efetuadas na primeira vigência do contrato representar, pelo menos 35% do total das entregas. O valor resultante do reembolso apenas pode ser afeto ao pagamento das prestações vencidas – incluindo capital, juros remuneratórios e moratórios, comissões e outras despesas conexas com o crédito – e ao pagamento de prestações por vencer, à medida que se vão vencendo.

Fora destas situações, será aplicada a taxa de tributação autónoma de 21,5%, de acordo com as regras aplicáveis aos rendimentos da categoria E do IRS.

Caso o PPR/E seja reembolsado para fins de educação e esse reembolso incida sobre entregas efetuadas a partir de 1 de janeiro de 2006, será aplicado o regime de tributação com penalização, uma vez que desde aquela data deixou de ser atribuído benefício fiscal nos planos de poupança educação.

Caso os rendimentos dos PPR sejam pagos através de renda, são considerados rendimentos de pensões para efeitos de IRS e tributados de acordo com as regras aplicáveis a esses rendimentos (categoria H), sendo o seu valor tributável apurado da seguinte forma:

- Quando as rendas temporárias e vitalícias compreendem importâncias pagas a título de reembolso de capital e como tal qualificadas, deduz-se a parte correspondente ao capital no valor tributável;

- Quando a parte correspondente ao capital não puder ser discriminada, ao valor da renda deduz-se uma importância igual a 85%.

As importâncias despendidas pela entidade patronal com seguros e operações do ramo “Vida”, contribuições para fundos de pensões, fundos de poupança-reforma ou quaisquer regimes complementares de segurança social, desde que constituam direitos adquiridos e individualizados dos respetivos beneficiários, são considerados como rendimentos do trabalho dependente – categoria A.

Estes rendimentos podem beneficiar de isenção em IRS até 1/3 das importâncias pagas ou colocadas à disposição com o limite de 11 704,70 euros, caso verifique as condições previstas no artigo 18.º do EBF.

9. Deveres dos Mediadores para com os Clientes

São deveres do mediador de seguros para com os clientes ou potenciais clientes:

Atuar em conformidade com os melhores interesses dos seus clientes, de forma honesta, correta e profissional;

Atuar em conformidade com os melhores interesses dos seus clientes, de forma honesta, correta e profissional;- Informar dos direitos e deveres que decorrem da celebração de contrato de seguro;

- Respeitando as necessidades e exigências do cliente e as informações, por este, prestadas;

- Não praticar quaisquer atos relacionados com um contrato de seguro sem informar previamente o respetivo tomador do seguro e obter a sua concordância;

- Transmitir à empresa de seguros, em tempo útil, todas as informações e instruções, no âmbito do contrato de seguro, que o tomador de seguro solicite;

- Prestar ao tomador de seguro todos os esclarecimentos relativos ao contrato de seguro previamente à sua celebração, durante a sua execução e durante a pendência dos conflitos dele derivados;

- Não fazer uso de outra profissão ou cargo que exerça para condicionar a liberdade negocial do cliente.

As informações prestadas aos clientes devem ser comunicadas:

Em papel;

Em papel;- Com clareza, exatidão e de forma compreensível e não enganosa para o cliente;

- Numa língua oficial do Estado-Membro;

- A título gratuito.

As informações acima mencionadas podem ser prestadas ao cliente através de um suporte duradouro diferente do papel, se estiverem preenchidas as seguintes condições:

- A utilização desse suporte duradouro é apropriada no contexto da relação comercial entre o mediador de seguros e o respetivo cliente;

- Ter sido dada ao cliente a opção de escolher entre apresentação das informações em papel ou no suporte duradouro em causa, tendo o mesmo escolhido este último suporte.

Também podem ser prestadas as informações aos clientes através de um sítio na Internet, se lhe forem pessoalmente dirigidas, designadamente através da criação de uma área pessoal, ou se estiverem preenchidas as seguintes condições:

- A prestação da informação através de um sítio na Internet ser apropriada no contexto da relação comercial entre o mediador de seguros e o respetivo cliente;

- O cliente ter dado o seu consentimento à prestação da informação através de um sítio na Internet;

- O cliente ter sido notificado eletronicamente do endereço do sítio a Internet e do local nesse sítio na Internet onde a informação pode ser consultada;

- Ser assegurado que a informação permanece acessível no sítio na Internet por um período razoável para consulta do cliente.

No caso de venda por telefone ou por qualquer outro meio de comunicação à distância, a prestação de informações deve cumprir o regime jurídico relativo à comercialização à distância de serviços financeiros, aprovado pelo decreto-lei nº 95/2006 de 29 de maio, na sua redação atual.